実需でドル円はどれくらい動く?

更新日:

アノマリーとは、ハッキリした原因はよく分からないが、よく発生する現象のことだ。

アノマリーにも、よく起こるアノマリーと、たまに起こるアノマリーがあるが、実需(じつじゅ)を伴うアノマリーは、比較的起こりやすい。

たとえばアメリカ国債で資金を運用している機関投資家は、毎年2回、利払いを受け取る。

海外の投資家やファンドの場合、その利払いを受け取って自国通貨に替える。

これは実需だから、為替相場を動かす大きな要因になる。

もう少し詳しく書くと、アメリカ国債には、大きく分けて次の3種類がある。

アメリカ国債の種類

- 利払いのない短期国債(T-Bills:1年以内の割引債)

- 利払いのある中期債(T-Notes:2・3・5・7・10年物、利付債) ※最も発行高が多い

- 利払いのある長期債(T-Bonds:30年物、利付債)

最初の割引債というのは、満期に1万ドルを返す債券を、たとえば9,900ドルで販売するというタイプの債券だ。

これはアメリカ以外の国の中央銀行が、外貨準備高として持っているドルを運用するために購入することが多い。

償還期間が1年以内の短期国債なので、ほとんど利子は付かない。

一方、2年以上の償還期限を持つアメリカ国債は、利付債(りつきさい)になっている。

利付債というのは、毎年利払いがあるタイプの債券で、アメリカ国債の場合は、年2回、利払いが行われる。

利払いは例年2月15日と8月15日で、そのため海外の機関投資家は、この時期になると、ドルを自国通貨に替える動きを見せることが多い。

そのため2月と8月は、ドルは売られて、ドル安方向に進むと言われる。

実際どうなのか、月足チャートで確認してみる。

ドル円 月足チャート 2009-2018

これを見る限り、2月と8月に、ハッキリとドル安になっているという感じはないね。

あんまり大きくは動いていない感じ。

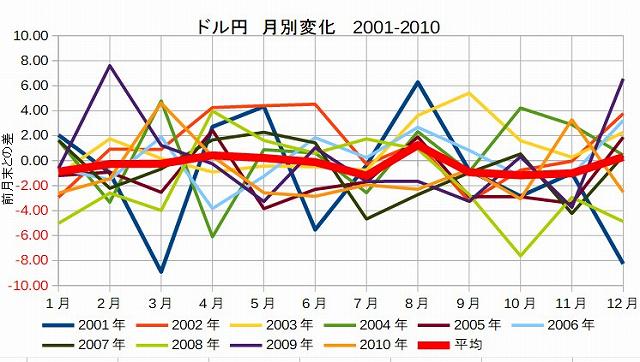

で、2001年以降のドル円の為替レートの変化をグラフにしてみた。

ドル円為替レートの月別変化の様子(2001-2010)

赤くて太い線が、10年間の月別平均を表しているのだけれど、これを見ると、7月は下がり(円高)、8月は上がる(円安)という感じに見えるが、他は特に特徴らしきモノは見えないね。

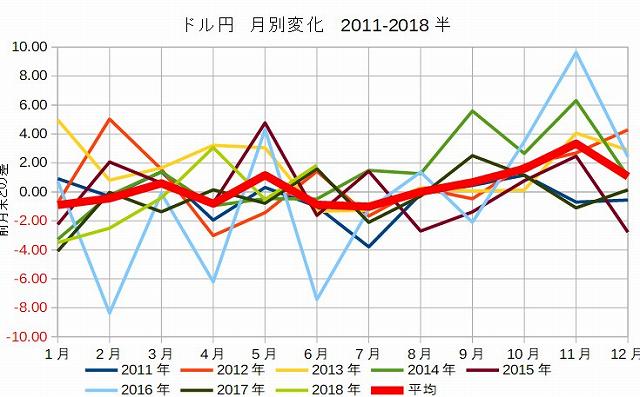

一方、2010年代はまだデータが揃ってないけれど、こんな感じになった。

ドル円為替レートの月別変化の様子(2011-2018年6月)

2010年代の平均線を見ると、年初から6月くらいまではドル安円高っぽくなっているが、9月から11月にかけてドル高円安になっている事が分かる。

そう言えばブレグジットショックで、1ドル100円を瞬間的に割ったりしたのも夏前だったね。

これを見ると、アメリカ国債の利払いで円高になるというのは、あんまり当てにならないという感じだ。