日経平均2万円到達の謎

更新日:

2015年4月10日に、日経平均は2万円の大台に乗せた。

乗せたといっても、9時過ぎのほんの一瞬だったが。

その後は売りが殺到し、この日はなんと前日比マイナスで引けた。

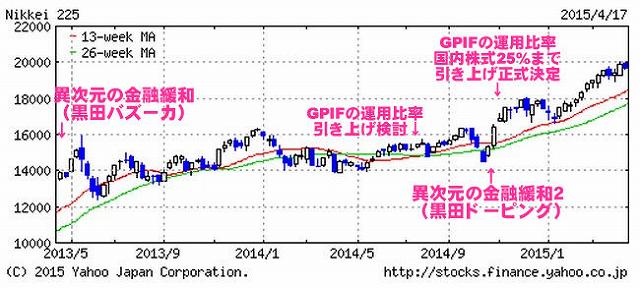

週足チャートを見ると、ここ2年ほど、日経平均は、約2,000円幅のボックストレンドだ。

2013年中盤は、下限が1万3,000円で、上限が1万5,000円の間のボックストレンド。

2013年11月から2014年10月までの約1年間は、下限が1万4,000円で、上限が1万6,000円のボックス。

2014年10月末の日銀の金融緩和策拡大(いわゆる黒田ドーピング)後は、下限が1万7,000円で上限が1万8,000円のボックス。

ところが2015年に入ると、なんと右肩上がりで、2万円の大台まで到達してしまった。

日経平均株価の推移・週足(2014-2015)

10月まではボックストレンドだったのに、これはやっぱチョッとおかしな動きだよねえ。

10月まではボックストレンドだったのに、これはやっぱチョッとおかしな動きだよねえ。

と言うのも実は、日経平均株価に大きな影響がある、外国人投資家は、日本株をあまり買い越していないから。

つまり海外勢の替わりに買っている国内勢力があって、それが日経平均株価を押し上げてるってことらしい。

この新しい株の買い手である国内勢力が、GPIFと呼ばれる勢力で、簡単に言うと「年金運用ファンド」だ。

GPIFの運用比率引き上げがなかったら?

GPIFとは、年金積立金管理運用独立行政法人の略で、簡単に言うと、年金の積立金を運用するファンドだ。

2014年7月現在で約130兆円の資金を持っており、その何割かを債券や株式投資に充てている。

ウィキペディアの記事によると2014年6月では、運用資産の約半分を国内債権で運用。

日本株式が約17%、外国株式が約16%で、残りの約10%が外国債券で運用されていた。

ところが2014年7月頃から、この運用比率を見直そうという動きが表面化した。

そして2014年10月末から、構成割合の目標値を、国内債券50%→35%、国内株式17%→25%、外国債券10%→15%、外国株式16%→25%に変更された。

これは簡単に言うと、GPIFによる日本株購入資金が、約10兆円ほど増えるということであり、これによって株価が上がることが期待された。

GPIFの運用は野村證券やゴールドマンサックスなど、内外の証券会社や投資ファンドに委託されているため、2014年11月から、株価はボックストレンドから上放れして、上昇トレンドに乗ったということらしい。

ところがこういう公的資金で株価が上昇しているものの、実は海外投資家は日本株を買い増していないという。

そこで2010年の初頭を基準にして、外国人投資家の売買差額の累計と、日経平均株価をグラフ化して比べてみた。

外国人投資家の売買差額累計と日経平均株価

※画像をクリックすると、別ウインドウが開きます。

※画像をクリックすると、別ウインドウが開きます。

これを見ると、2013年末から2015年春までにかけて、外国人投資家は日本株を買い増していない。

黒田ドーピングで、1ドル100円から120円と、約2割も円安になったというのに、買いが増えていない。

2014年の外国人投資家の売買差額は、結局約1兆円の売り越しだから、実はもう日本株には魅力が無いってことらしい。

となると、もしGPIFの運用比率引き上げがなかった場合、日経平均はいくらになっていたのか?このグラフから読み取るとすると、1万5,000円前後っていうのが妥当だろうね。

ゴールデンウイーク明けに、果たして日経平均株価はいくらになっているのか?外国人投資家はそこでどう動くのか。

2015年前半の山場が迫っている。